Vorteile eines Sparplans durch den Cost-Average-Effekt

- Regelmäßiger Sparplan in Fonds

Am besten monatlicher oder sogar 14-tägiger Sparplan in Fonds - Stärker schwankende Fonds nutzen

Aktienfonds, ggf. Branchenfonds - Der Gewinn liegt im Einkauf

In der Regel bietet es sich sogar an, mehr zu investieren

Was ist ein Sparplan?

Ohne Zweifel ist es ratsam, regelmäßig etwas Geld zur Seite zu legen, also zu sparen. Einerseits natürlich für kurzfristige Anschaffungen. Nur so ist ein "Notgroschen" verfügbar, mit dessen Hilfe Sie etwa plötzliche finanzielle Engpässe überwinden können. Die Höhe dieser Reserve richtet sich nach Ihrem Einkommen und sollte ca. drei Nettogehälter betragen. Andererseits ist aber auch langfristig ausgerichtetes Sparen zu empfehlen. Denn dies ermöglicht es Ihnen beispielsweise, später einmal kostenintensivere Wünsche zu realisieren oder im Alter Ihren Lebensstandard zu halten.

Allerdings bieten Ihnen klassisch verzinste Sparformen aufgrund historisch niedriger Marktzinsen derzeit kaum noch nennenswerte Kapitalzuwächse. Die so erwirtschafteten Zinseinnahmen gleichen den durch die Inflation entstehenden Wertverlust meist bei Weitem nicht mehr aus. Vor allem aus diesem Grund bietet es sich an, Geld mittels alternativer Sparformen – zum Beispiel mithilfe eines Fondssparplans – anzusparen.

Beim Fondssparplan handelt es sich um die regelmäßige Einzahlung von Kapital in ein Fondprodukt. Als Sparer erwerben Sie dabei Fondsanteile, wobei diese auch in Bruchteilen abgerechnet werden. Daraus resultiert, dass Fondssparpläne auch schon mit kleineren Sparbeträgen – je nach Fondsgesellschaft meist in Höhe von mindestens 25 Euro – möglich sind. Verbindlich ist ein solcher Fondssparplan aber zu keiner Zeit. Bei Bedarf können Sie Ihren Sparbetrag jederzeit ändern oder den Sparplan vollständig stoppen. Das angesparte Kapital ist grundsätzlich jederzeit zum Kurswert verfügbar.

Über den Cost-Average-Effekt

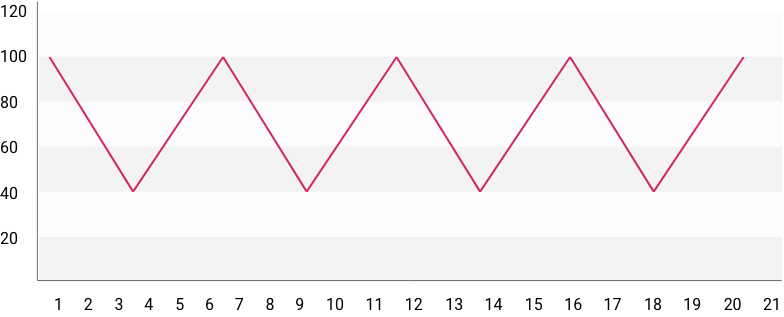

Als Nutzer eines Fondssparplans profitieren Sie vom sogenannten Kostendurchschnittseffekt ("Cost-Average-Effekt"). Die Theorie dahinter besagt, dass Sie im Rahmen einer regelmäßigen Geldanlage in ein wertschwankendes Anlageprodukt innerhalb einer bestimmten Sparzeit mehr Anteile erwerben, als es im Falle einer Einmalinvestition zum durchschnittlichen Anteilspreis innerhalb dieser Zeit der Fall gewesen wäre. Kurz: Gegenüber der Einmalanlage in Ihren Wunschfonds haben Sie letztendlich mehr Anteile – also mehr Geld – im Depot. Ein Effekt, der sich vor allem langfristig merklich zu Ihren Gunsten auswirkt und dessen positive Wirkung Sie nie unterschätzen sollten.

Darüber hinaus gilt der Fondssparplan grundsätzlich als vorsichtigere Anlageform gegenüber der Einmalinvestition. Denn als Anleger investieren Sie Ihr Kapital nicht sofort, sondern nur Schritt für Schritt über einen (meist) längeren Zeitraum. Daraus folgt, dass Sie als Nutzer eines Sparplans letztendlich geringere Schwankungsrisiken eingehen, da die Wahrscheinlichkeit, einen schlechten Einstiegszeitpunkt zu erwischen, wesentlich geringer ist. Sollte es beispielsweise kurz nach Beginn Ihres Fondssparplans zu Kurseinbrüchen kommen, wären die Auswirkungen nach einer einmaligen Geldanlage entsprechend negativ. Im Falle eines Sparplans wirken sich die Kursnachlässe lediglich auf die bisherigen Einzahlungen aus. Die weiteren Zahlungen hingegen werden automatisch zu einem preisgünstigeren Niveau getätigt.

Mithilfe des Cost-Average-Effekts lässt sich eine Fondsanlage mit deutlich geringeren Risiken realisieren, als es im Rahmen einer Einmalinvestition der Fall ist. Zudem verteilt sich die finanzielle Belastung gleichmäßig auf einen längeren Zeitraum.

Rechenbeispiel – so funktioniert der Cost-Average-Effekt

Das folgende Beispiel soll die mathematische Funktionsweise des Kostendurchschnittseffekts veranschaulichen und zeigen, warum monatliches Sparen in Fonds geringeren Risiken unterliegt als Einmalinvestitionen. Wir nehmen an, dass Sie als Sparer monatlich 200 Euro in einen Aktienfonds investieren. Zur Vereinfachung betrachten wir dabei einen Zeitraum von "nur" 12 Monaten.

| Zahlung Anteilspreis gekaufte Anteile | ||

|---|---|---|

| 200 Euro | 145 Euro | 1,379 Stück |

| 200 Euro | 125 Euro | 1,600 Stück |

| 200 Euro | 121 Euro | 1,653 Stück |

| 200 Euro | 133 Euro | 1,504 Stück |

| 200 Euro | 140 Euro | 1,429 Stück |

| 200 Euro | 115 Euro | 1,739 Stück |

| 200 Euro | 102 Euro | 1,961 Stück |

| 200 Euro | 94 Euro | 2,128 Stück |

| 200 Euro | 116 Euro | 1,724 Stück |

| 200 Euro | 115 Euro | 1,739 Stück |

| 200 Euro | 125 Euro | 1,600 Stück |

| 200 Euro | 129 Euro | 1,550 Stück |

Dank der Nutzung des Fondssparplans haben Sie insgesamt rund 20 Anteile im Depot, was nach 12 Monaten Ansparzeit einem Gesamtwert in Höhe von 2.580 Euro entspricht – bei einer Gesamteinzahlung in Höhe von 2.400 Euro. Und das, obwohl Ihr Fonds nach 12 Monaten Ansparzeit einen niedrigeren Anteilspreis als zu Beginn ausweist (129 Euro je Anteil statt 145 Euro). Zum Vergleich: Hätten Sie Ihr Kapital einmalig investiert, hätte Ihre Einzahlung in Höhe von 2.400 Euro einen Wert von rund 2.135 Euro. Dies hätte einen Verlust in Höhe von ca. 11 Prozent bedeutet.

Hier noch einmal die wesentlichen Aspekte, damit Sie als Sparer bestmöglich vom Kostendurchschnittseffekt profitieren:

- Regelmäßigen (am besten monatlichen oder sogar 14-tägigen) Sparplan in Fonds nutzen.

- Stärker schwankende Fonds nutzen (Aktienfonds, ggf. Branchenfonds).

- In Zeiten sinkender Anteilspreise Sparplan niemals aussetzen bzw. stoppen.

- In der Regel bietet es sich sogar an, mehr zu investieren – wer kennt nicht den Spruch: „Der Gewinn liegt im Einkauf“?

Was Sie bei Nutzung eines Sparplans beachten sollten

Die Einrichtung eines Sparplans ist an sich recht unkompliziert. Trotzdem sollten Sie bestimmte Faktoren beachten, wenn Sie einen Fondssparplan nutzen möchten. Zudem sollten Sie sich vorab einige Gedanken bezüglich der Ausgestaltung Ihres Sparplans machen.

Das richtige Fondsprodukt finden

Zunächst stellt sich natürlich grundsätzlich die Frage, welche Art Fonds für Sie als Anleger bzw. Ihr Sparanliegen geeignet ist. Aufgrund des nutzbaren Kostendurchschnittseffekts bietet sich in vielen Fällen das Sparen mittels Aktienfonds an. Denn bei diesem sind die zu erwartenden Wertschwankungen naturgemäß am größten. Dennoch kann es zum Beispiel durchaus sinnvoll sein, eher auf Mischprodukte – also Mischfonds – zurückzugreifen. Etwa dann, wenn Sie als Sparer ein nicht ganz so ausgeprägtes Schwankungsrisiko eingehen möchten. Gleiches gilt, wenn Sie einen nicht allzu langen Ansparzeitraum bevorzugen. Bei der Produktauswahl sollten Sie stets Ihre allgemeine Risikobereitschaft und Ihr zeitliches Sparziel beachten.

Kosten beachten

Die Nutzung eines Fonds bzw. eines Fondssparplans ist nicht kostenlos. Zwar werden direkt für die Sparplaneinrichtung keine Servicegebühren oder Ähnliches fällig. Allerdings entstehen Ihnen bei vielen Fondskäufen Einstiegskosten in Form eines Ausgabeaufschlags. Dabei handelt es sich um eine Einmalgebühr, die mit Ihrem Einzahlungsbetrag verrechnet wird. Hinzu kommen laufende Gebühren, die jährlich anfallen und innerhalb der historischen Wertentwicklung Berücksichtigung finden müssen.

Regelmäßig beobachten

Haben Sie einen Fondssparplan eingerichtet, sollten Sie dessen Verlauf regelmäßig beobachten. Das bedeutet nicht, dass Sie ständig etwas daran verändern sollten. Vielmehr geht es darum, ein Gefühl über die aktuelle Entwicklung zu haben. So können Sie Zeiten sinkender bzw. niedriger Kurse aktiv nutzen, um Ihre Sparrate – sofern finanziell unproblematisch – temporär zu erhöhen. Ein solcher (durchaus mutiger) Schritt erhöht Ihren Gewinn in Zeiten späterer Kurserholungen deutlich. Eine Beobachtung Ihres Sparplans bietet sich aus einem noch ganz anderen Grund an. Konkret geht es um die Entwicklung des Gesamtguthabens. Haben Sie einen gewissen Betrag angespart, sollten Sie Kursgewinne realisieren, also Kapital entnehmen. Denn sonst kann es passieren, dass einmal aufgebaute Kurzgewinne bei heftigen Krisen schlagartig wieder verloren gehen. Zwar profitieren Sie in diesen Marktphasen, was Ihren regelmäßigen Sparbetrag betrifft, wiederum von günstigen Einstiegskursen. Ist jedoch vorher aufgebautes Guthaben geschrumpft, ist dieser Umstand nur ein "Tropfen auf den heißen Stein". Die Entnahme von Kapital bzw. dessen Umschichtung in weniger schwankende Anlageprodukte zum richtigen Zeitpunkt ist deshalb unbedingt zu empfehlen.

Fondssparplan und Steuern

Mit Einführung der Abgeltungssteuer wurden ab dem 01.01.2009 erzielte Kursgewinne mit klassischen Zinserträgen steuerrechtlich gleichgestellt. Als Fondsanleger haben Sie seitdem also keinen steuerlichen Vorteil mehr. Die per Fondssparplan erwirtschafteten Gewinne werden mit pauschal 25 Prozent Abgeltungssteuer belegt. Hinzu kommt der Solidaritätszuschlag in Höhe von 5,5 Prozent auf den Steuerbetrag. Daraus ergibt sich eine Gesamtsteuerbelastung von rund 26,4 Prozent auf Ihren Gewinn. Allerdings können Sie einen "Freistellungsauftrag für Kapitalerträge" stellen, um eine Besteuerung Ihrer Gewinne zu vermeiden oder zumindest zu verringern. Als alleinstehender Sparer bleiben dadurch jährlich immerhin bis zu 801 Euro steuerfrei. Für zusammenveranlagte Ehegatten gilt der doppelte Betrag. Wichtig: Während jährlich ausgeschüttete Erträge im Fonds steuerlich automatisch als jährlicher Ertrag betrachtet werden, gilt für Kursgewinne der Verkaufszeitpunkt Ihrer Fondsanteile. Die Ausnutzung Ihres Freibetrages lässt sich dadurch gegebenenfalls "steuern".

Einmalanlage geplant? Umschichtungsplan nutzen!

Gerade in Zeiten historisch niedriger Zinsen suchen Sie als Anleger möglicherweise eine Geldanlagemöglichkeit für bereits vorhandenes Guthaben. Die Nutzung eines Sparplans in einen (schwankenden) Aktienfonds erscheint Ihnen in dieser Situation vermutlich weniger passend. Doch auch in dieser Situation kann das Prinzip des Sparplans mit Cost-Average-Effekt interessant für Sie sein – dank des sogenannten Umschichtungsplans. Als Umschichtungsplan wird die Möglichkeit bezeichnet, innerhalb eines Fondsdepots Guthaben aus einem Fonds regelmäßig in ein anderes Fondsprodukt tauschen zu lassen – im Regelfall ohne zusätzliche Kosten. Verfügen Sie über Guthaben, können Sie dieses also sofort etwa in einen Geldmarktfonds einzahlen. Ein am Depot hinterlegter Umschichtungsplan sorgt dafür, dass Ihr Guthaben anschließend Schritt für Schritt (z. B. monatlich) in einen Aktienfonds getauscht wird. Den genauen Umschichtungsbetrag können Sie dabei frei festlegen. Auf diese Weise nutzen Sie alle Vorteile des Kostendurchschnittseffekts aus, ohne dass Sie zusätzlich einzahlen müssen. Ein derzeit bei Anlegern beliebtes Mittel, um möglichst risikoarm in schwankende Fondsprodukte zu investieren. Alternativ können Sie das Geld auch einfach auf einem Tagesgeldkonto anlegen und einen normalen Sparplan einrichten, der das Geld verteilt z. B. über 12 Monate hinweg nach und nach in Fondsanteile investiert. Und während der Wartezeit erwirtschaftet das Geld so noch ein wenig Rendite nebenbei.

Kapitalgarantie: Die Riester-Rente als Fondssparplan

Gerade für sehr langfristige Sparziele bietet sich der Fondssparplan in Aktienfonds an. Dazu gehört beispielsweise das Sparen für Kinder bzw. Enkel. Aber zum Beispiel auch zur Altersvorsorge sind Fondssparpläne sehr gut geeignet. Sind Ihnen schwankende Fonds trotz aller Vorzüge zu risikoreich, können Sie diese zumindest zum Zweck der Altersvorsorge getrost einsetzen – als Riester-Produkt. Fast alle Fondsgesellschaften bieten Riester-Produkte auf Fondsbasis an. Dabei funktionieren diese grundsätzlich wie ein Fondssparplan. Mit einem entscheidenden Unterschied – sie bieten Ihnen Kapitalgarantie. Zumindest auf den regulären Ablauftermin (derzeit mindestens das 62. Lebensjahr) können Sie Ihr eingezahltes Kapital nicht verlieren. Und das völlig unabhängig vom zwischenzeitlichen Verlauf an den Aktienmärkten. Mithilfe eines Riester-Fonds können Sie also die Vorteile eines Aktien- bzw. Mischfonds nutzen, ohne die damit verbundenen üblichen Verlustrisiken eingehen zu müssen. Die Rendite gegenüber einer klassischen Fondsanlage wird jedoch in der Regel geringer ausfallen, da die Kapitalgarantie eine andere Anlagestrategie der Fondgesellschaft erforderlich macht. Hierbei müssen bestimmte Teile ohne bzw. mit sehr geringem Risiko angelegt werden.

Mit einer Riester-Rente auf Fondsbasis können Sie von den Vorteilen eines Fondssparplans profitieren, ohne das damit verbundene Schwankungsrisiko eingehen zu müssen. Ob Sie Ihr Riester-Produkt staatlich fördern lassen oder nicht, ist dafür unerheblich.